Η ΑΓΟΡΑ ΟΜΟΛΟΓΩΝ ΔΙΝΕΙ ΣΗΜΑ ΠΑΓΚΟΣΜΙΑΣ ΚΑΤΑΡΡΕΥΣΗΣ

Η ύψους 27 τρισεκατομμυρίων δολαρίων αγορά τίτλων χρέους του αμερικανικού Δημοσίου δείχνει… κρίση

Η επόμενη χρηματοπιστωτική κρίση έχει ήδη ξεκινήσει... και πάλι από τις ΗΠΑ.

Σε αντίθεση με το 2008, που τα «ενυπόθηκα δάνεια υψηλού κινδύνου» (subrimes loans) πάγωσαν τις συναλλαγές στις αγορές και η Lehman Brothers πτώχευσε, το 2022, μπορεί να είναι η αγορά των ομολόγων του αμερικανικού δημοσίου, ύψους 27 τρισεκατομμυρίων δολαρίων, που θα φέρει την κατάρρευση παγκοσμίως.

Όταν οι ιστορικοί του μέλλοντος ανατρέξουν στο 2022, θα το θυμούνται ως μια χρονιά που δεν λειτούργησε ποτέ τίποτε.

Καθ' όλη τη διάρκειά του, τα επιτόκια, η ρωσική εισβολή στην Ουκρανία, το αυξημένο ενεργειακό κόστος, ο πληθωρισμός, που έχει σκαρφαλώσει στα υψηλότερα επίπεδα των τελευταίων 40 ετών, και η εκροή ρευστότητας από μετοχές και ομόλογα συνέσφιξαν βίαια τις αγορές.

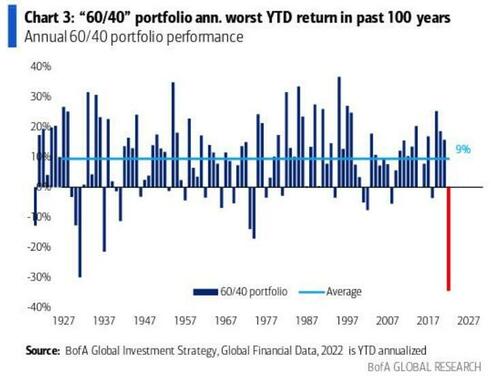

MuteΑπό το 1980, τα ομόλογα αποτελούσαν defacto αντιστάθμιση κινδύνου.

Ωστόσο, το 2022, υπέστησαν το χειρότερο sell off των τελευταίων 100 ετών, με το τυπικό χαρτοφυλάκιο μετοχών και ομολόγων 60/40 να αποδίδει ένα τρομακτικό -34,4%.

Η ψυχή της οικονομίας

Η πτώση στα ομόλογα είναι η σημαντική.

Η αγορά αυτή είναι η «ζωή» της οικονομίας.

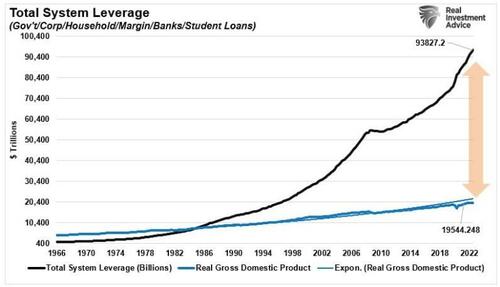

Σήμερα, περισσότερο από ποτέ, η οικονομία, για να λειτουργήσει, απαιτεί διαρκώς αυξανόμενα επίπεδα χρέους: από τις εταιρείες που εκδίδουν ομόλογα για επαναγορές μετοχών έως τους καταναλωτές που αυξάνουν τη μόχλευση για να διατηρήσουν το βιοτικό τους επίπεδο.

Επίσης, οι κυβερνήσεις απαιτούν συνέχιση των εκδόσεων χρέους για τη χρηματοδότηση προγραμμάτων δαπανών, καθώς το σύνολο των φορολογικών εσόδων δεν επαρκεί για την πληρωμή μεταβιβαστικών πληρωμών, συντάξεων και τοκοχρεολυσίων.

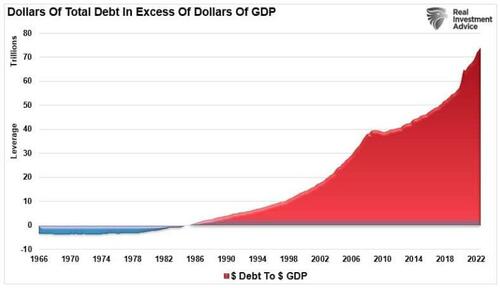

Πριν από το 1982 οι οικονομίες αναπτύσσονταν ταχύτερα από το χρέος, κάτι το οποίο έχει αλλάξει.

Η έκδοση χρέους δεν αποτελεί πρόβλημα εφόσον τα επιτόκια παραμένουν χαμηλά για να διατηρήσουν την κατανάλωση και υπάρχει «αγοραστής».

Έλλειψη οριακού αγοραστή

Το πρόβλημα εμφανίζεται όταν τα επιτόκια αυξάνονται.

Τα υψηλότερα επιτόκια μειώνουν τον αριθμό των πρόθυμων δανειοληπτών και οι αγοραστές χρέους δεν θέλουν να πέφτουν οι τιμές.

Το τελευταίο είναι το πιο σημαντικό.

Όταν οι αγοραστές χρέους εξατμίζονται, η δυνατότητα έκδοσης χρέους για χρηματοδότηση δαπανών γίνεται όλο και πιο προβληματική.

Αυτή ήταν μια επισήμανση που έκανε πρόσφατα η υπουργός Οικονομικών Janet Yellen.

«Ανησυχούμε για την απώλεια επαρκούς ρευστότητας στην αγορά ομολογιών».

Το πρόβλημα είναι ότι το ανεξόφλητο χρέος (ομόλογα) έχει επεκταθεί κατά 7 τρισεκατομμύρια δολάρια από το 2019.

Ωστόσο, την ίδια στιγμή, τα μεγάλα χρηματοπιστωτικά ιδρύματα που ενεργούν ως «σημαντικότεροι traders» δεν είναι πρόθυμοι να λειτουργήσουν ως καθαροί αγοραστές.

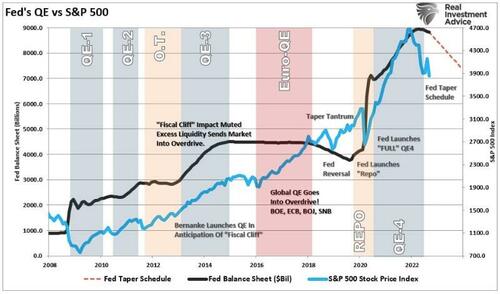

Ένας από τους κύριους λόγους για αυτό είναι ότι την τελευταία δεκαετία οι τράπεζες και οι χρηματιστηριακές εταιρείες είχαν έναν πρόθυμο αγοραστή στον οποίο μπορούσαν να φορτώσουν τα oμόλογα που είχαν: τη Federal Reserve.

Σήμερα, η Federal Reserve δεν ενεργεί πλέον ως πρόθυμος αγοραστής.

Κατά συνέπεια, οι traders είναι απρόθυμοι να αγοράσουν επειδή κανένα άλλο μέρος δεν θέλει τα ομόλογα.

Eπίσης, η ρευστότητα συνεχίζει να εξατμίζεται.

Ο δημοσιογράφος του Bloomberg Robert Burgess το συνόψισε όμορφα:

«Η λέξη «κρίση» δεν είναι υπερβολική.

Η ρευστότητα εξατμίζεται γρήγορα.

Η αστάθεια εκτοξεύεται στα ύψη.

Ακόμη και η ζήτηση στις δημοπρασίες χρέους της κυβέρνησης γίνεται ανησυχία.

Οι συνθήκες είναι τόσο ανησυχητικές, που η υπουργός Οικονομικών Janet Yellen έκανε ένα ασυνήθιστο βήμα την Τετάρτη, εκφράζοντας ανησυχία για πιθανή κατάρρευση των συναλλαγών, λέγοντας ότι φοβάται για την απώλεια επαρκούς ρευστότητας.

Μην κάνετε λάθος, εάν η αγορά των ομολόγων καταρρεύσει, η παγκόσμια οικονομία και το χρηματοπιστωτικό σύστημα θα έχουν πολύ μεγαλύτερα προβλήματα από τον αυξημένο πληθωρισμό».

Δεν είναι η πρώτη φορά που συμβαίνει αυτό.

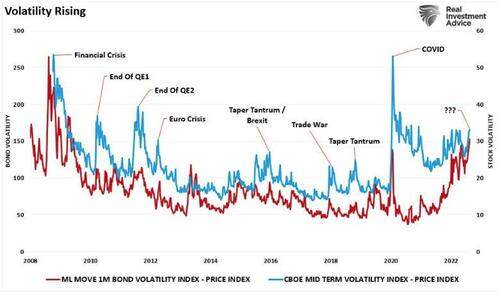

Κάθε φορά που η Federal Reserve αύξανε τα επιτόκια, προσπαθούσε να σταματήσει την ποσοτική χαλάρωση ή και τα δύο, συνέβαινε ένα γεγονός κρίσης».

Κάτι τέτοιο απαιτούσε άμεση απάντηση από την Ομοσπονδιακή Τράπεζα για την παροχή μιας «διευκολυντικής πολιτικής».

«Όλα αυτά έρχονται καθώς το Bloomberg News αναφέρει ότι οι μεγαλύτεροι, πιο ισχυροί αγοραστές ομολόγων, από ιαπωνικές συντάξεις και ασφαλιστές ζωής μέχρι ξένες κυβερνήσεις και εμπορικές τράπεζες των ΗΠΑ, αποσύρονται ταυτόχρονα.

«Πρέπει να βρούμε έναν νέο οριακό (marginal) αγοραστή ομολόγων, καθώς οι κεντρικές τράπεζες και οι τράπεζες συνολικά βρίσκονται στο στάδιο της αριστείας».

Δεν είναι πρόβλημα μέχρι να «σπάσει» κάτι!

Όπως αναφέρθηκε προηγουμένως, ενώ υπάρχουν πραγματικά «προειδοποιητικά σημάδια» ευαλωτότητας στις χρηματοπιστωτικές αγορές, δεν είναι αρκετά για να αναγκάσουν την Ομοσπονδιακή Τράπεζα να αλλάξει νομισματική πολιτική.

Η Fed σημείωσε το ίδιο στα πρακτικά της τελευταίας συνεδρίασής της.

«Πολλοί συμμετέχοντες είπαν ότι, ιδιαίτερα στο τρέχον εξαιρετικά αβέβαιο παγκόσμιο οικονομικό και χρηματοπιστωτικό περιβάλλον, θα ήταν σημαντικό να βαθμονομηθεί ο ρυθμός περαιτέρω σύσφιξης της πολιτικής με στόχο τον μετριασμό του κινδύνου σημαντικών αρνητικών επιπτώσεων στις οικονομικές προοπτικές».

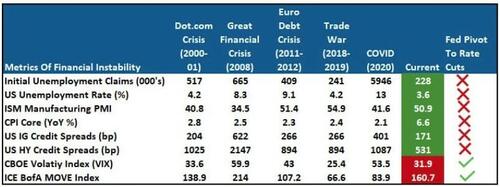

Ενώ η Fed γνωρίζει τον κίνδυνο, η ιστορία δείχνει ότι τα «επίπεδα κρίσης» που είναι απαραίτητα για μια αλλαγή νομισματικής πολιτικής παραμένουν σε απόσταση.

Δυστυχώς, η ιστορία είναι γεμάτη με λάθη νομισματικής πολιτικής, με την Ομοσπονδιακή Τράπεζα των ΗΠΑ αυστηροποιεί υπερβολικά την πολιτική της.

Καθώς οι αγορές επαναστατούν ενάντια στην ποσοτική σύσφιξη, η Fed θα συναινέσει τελικά στον κατακλυσμό των πωλήσεων.

Η καταστροφή του «πλούτου» απειλεί τη λειτουργία τόσο των μετοχών όσο και των αγορών πίστης.

Ήδη τις πρώτες ρωγμές τόσο στις αγορές συναλλαγμάτος όσο και στις αγορές ομολόγων του Δημοσίου. Ωστόσο, η μεταβλητότητα αυξάνεται σε επίπεδα που δίνουν σήματα για συστημικά επεισόδια.

Όπως σημειώνεται στο «Ο πληθωρισμός θα γίνει αποπληθωρισμός», τότε η κύρια απειλή για τη Fed θα γίνει η οικονομική ή πιστωτική κρίση.

Η ιστορία δείχνει ξεκάθαρα ότι οι τρέχουσες ενέργειες της Fed βρίσκονται και πάλι πίσω από την καμπύλη.

Κάθε αύξηση επιτοκίων φέρνει τη Fed πιο κοντά στον ανεπιθύμητο «ορίζοντα γεγονότων».

Όμως, «αυτό που πρέπει να ανησυχεί περισσότερο τη Fed και το Υπουργείο Οικονομικών των ΗΠΑ είναι η επιδείνωση της ζήτησης στις δημοπρασίες χρέους των ΗΠΑ.

Ένας βασικός δείκτης που ονομάζεται δείκτης προσφοράς προς κάλυψη στην προσφορά της κυβέρνησης την Τετάρτη, ύψους 32 δισεκατομμυρίων δολαρίων, σε 10ετή ομόλογα, ήταν πάνω από μία τυπική απόκλιση κάτω από τον μέσο όρο του περασμένου έτους».

Όταν η επίδραση της υστέρησης της νομισματικής πολιτικής «συγκρουστεί» με την επιταχυνόμενη οικονομική αδυναμία, η Fed θα συνειδητοποιήσει το λάθος της.

Μια κρίση στην αγορά των ομολόγων του αμερικανικού Δημοσίου είναι πιθανότατα πολύ μεγαλύτερη από ό,τι αντιλαμβάνεται η Fed.

Γι' αυτό, σύμφωνα με το Bloomberg, υπάρχουν ήδη πιθανά σχέδια για παρέμβαση της κυβέρνησης και εξαγορά ομολόγων.

«Όταν προειδοποιήσαμε την περασμένη εβδομάδα ότι οι εξαγορές ομολόγων ενδέχεται να αρχίσουν να μπαίνουν στη συζήτηση για τη διαχείριση του χρέους, δεν περιμέναμε να εισέλθουν τόσο απότομα στο προσκήνιο.

Οι πιέσεις ρευστότητας του Σεπτεμβρίου μπορεί να έχουν οξύνει το ενδιαφέρον του Υπουργείου Οικονομικών για εξαγορές, αλλά αυτό δεν είναι απλώς μια σπασμωδική απάντηση στις πρόσφατες εξελίξεις της αγοράς».

Εάν κάτι κάνει θραύση στην αγορά των αμερικανικών ομολόγων, πιθανότατα θα είναι καιρός να αγοράσετε τόσο μετοχές όσο και μακροπρόθεσμα ομόλογα καθώς επιστρέφει το επόμενο «Fed Put».

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου